INPEXってどんな会社?

配当・優待は何があるか知りたいな

このような悩みを解決します。

この記事の結論

- INPEXは国内最大の石油・天然ガス開発会社

- 配当政策は総還元性向40%以上、年間配当金は30円が下限

- 原油高、円安で過去最高益

- 脱炭素事業に1兆円投資

目次

INPEXってどんな企業?

INPEX(1605)は日本最大の石油・天然ガス、水素、再生可能エネルギー開発をしており、世界各地で石油・天然ガスの探鉱・開発・生産・販売を展開している企業です。

日本の年間エネルギー消費量の約1割に相当する規模の石油・天然ガスを世界各地で日々生産しています。2021年12月期では日量58.4万バレルの生産量です。

地球規模の問題となっている温暖化に対して、2030年に排出原単位30%以上低減、2050年にネットゼロカーボン社会の実現に向けたエネルギー構造の変革へ取り組んでいます。

株式会社として、筆頭株主は日本政府(経済産業大臣)であり19.9%保有しています。

過去の売却情報では平成15年、19年に売却されていますが直近15年は売却情報はなく安定感が魅力です!

過去最高益!原油高、円安で追い風

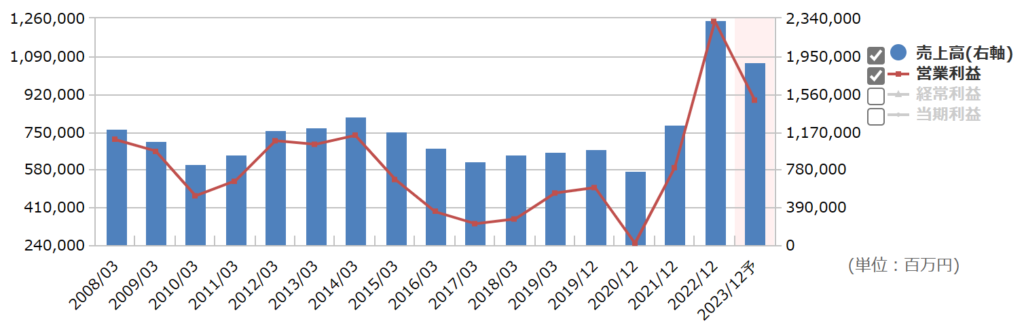

過去の業績はこのようになっています。

2020年以降の上昇が著しいですね。2022年の本決算では純利益が前年比96.5%と約2倍となりました!

主な原因は原油価格が上振れたこと、為替が円安に推移したことです。前期比で原油は29.28米ドル上昇し97.71米ドルとなりました。為替の期中平均ルートは前期比で21円62銭円安の131円73銭/米ドルとなりました。ここまで変動することは珍しくINPEXにとっては追い風の一年になりました。

次期の見通しについては、減収減益を見込んでいます(売上高-18.9%、純利益-28.4%)。

原油価格は75米ドル、為替レートは125円/米ドル予想としてされています。

現在(2023年4月6日時点)は原油価格はOPECプラスの日量200万バレル減産など複数国で減産されたことを受け、原油先物価格は80円/ドル前後へ上昇。為替(円/ドル)は131台と円安で推移しています。

業績がいいのはわかったけど、脱炭素社会では衰退するんじゃないの?

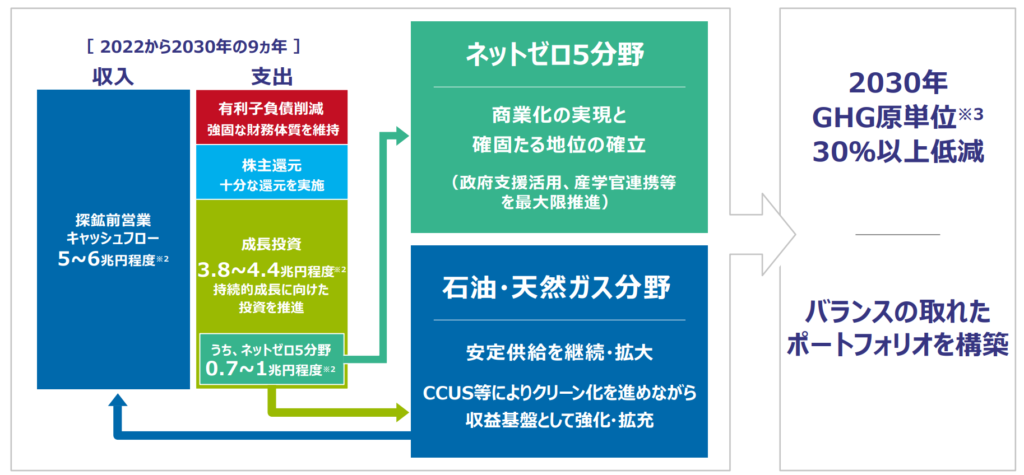

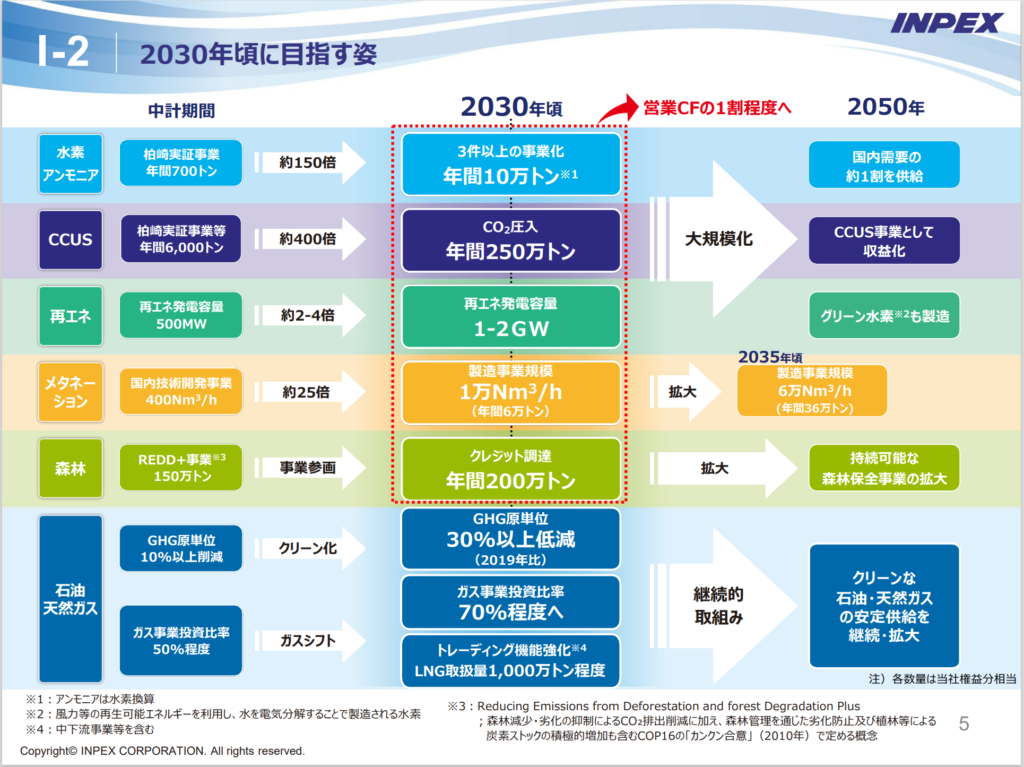

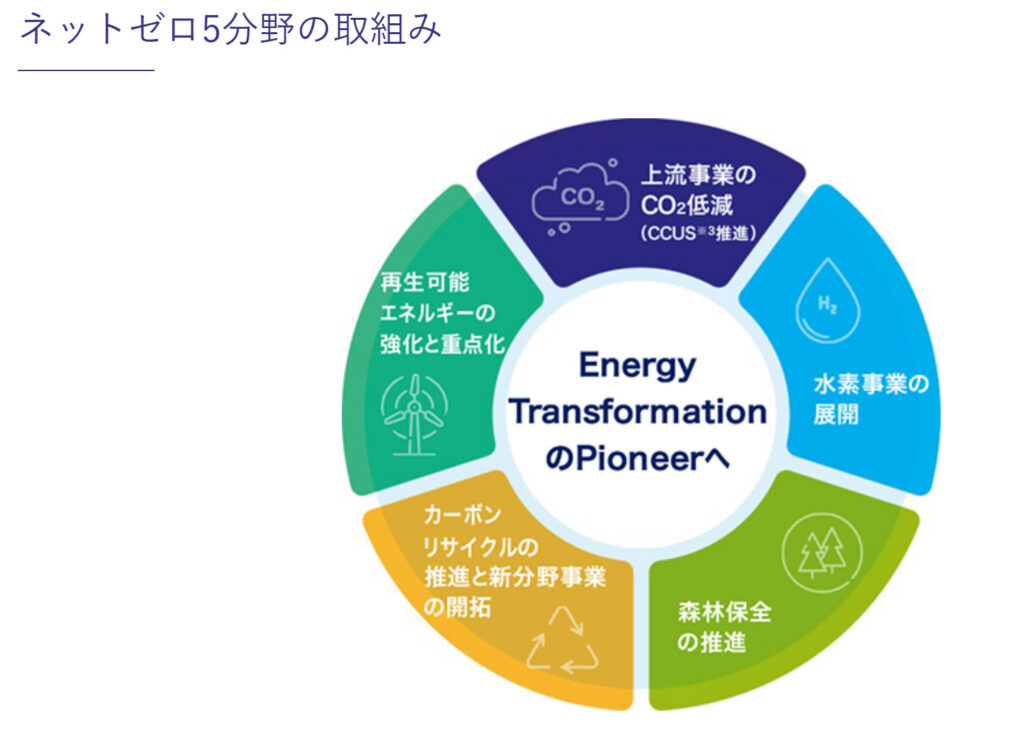

INPEXは原油・天然ガス事業の印象が強いですが、実は脱炭素に向けて積極的に取り組んでいるのです。2030年までにネットゼロ5分野へ最大1兆円程度投入していく方針を掲げています。営業CFの一割程度の獲得を目指しており、現在石油・天然ガスを除く事業の売上高が1.6%であることを考えると5倍以上の成長率ですよね。

ネットゼロ5分野の取組みはこのようになっています。

また事業戦略として、コアエリアへ経営資源の集中。既存事業のアセット‣ネットワーク・技術等の事業基盤を活かしたシナジーを追求していくそうです。日本最大の資源開発企業の資源と基盤を活用できるのは大きなメリットですね。

なるほど!世界の変化にも対応しようとしているんだね!

ここからは株主還元について解説していきます。

株主還元をわかりやすく解説

まずは、配当金について解説していきます。

3期連続増配

配当っていつ貰えるの?

配当金が貰えるのは6月と12月になってるよ!

過去5年の年間配当金と配当性向はこのようになっています。

| 年間配当(円) | 配当性向(%) | |

| 2017年 | 18 | 56.9 |

| 2018年 | 18 | 65.1 |

| 2019年 | 30 | 35.5 |

| 2020年 | 24 | 赤字 |

| 2021年 | 48 | 30.5 |

| 2022年 | 62 | 19 |

2020年のコロナショックの際に赤字となり減配となりましたが、翌年からはコロナショック前を大きく上回る利益で2019年を大きく上回る増配(1.6倍)となりました。減配は残念ですが、大企業としての強さが見られた2021年となりました。

2022年期末配当の発表がありました。期末配当が1株30円から32円に増配されることが決まりました。これにより、年間配当は62円になりました。

来期予想(2023年12月期)はさらに2円増配の64円になりました。3期連続増配予想ですね。

4/6時点の年間配当利回りは4.45%となります。

直近2年の平均配当利回りは4.06%なので割安水準ですね。

総還元性向40%ってなんのこと?

総還元性向ってなに?

総還元性向って言われても難しいよね。

ここでかんたんに説明するね!

総還元性向は純利益の中から配当金と自社株買いに充てている割合のことを言います。

2023年度は純利益の中から配当金に19%、自社株買いに27.4%充てています。

株主還元政策を確認すると「2024年までは総還元性向40%以上を目途、1株当たりの年間配当金の下限を30円に設定する」と記載されております。下限が決まっているのは安心材料ですね。

総額1200憶円の自社株買い

自社株買いは2021年から2年連続で行われています。

2021年は700憶、2022年は1200憶円の自社株買いと大規模でした。

ここからは株主優待について解説していきます。

株主優待について

株主優待ってなにがもらえるの?

株主優待は1年以上の継続保有を400株以上で1000円相当、800株以上で2000円相当のオリジナルクオカードをいただけます。また、2年以上3年未満で1000円UP、3年以上では400株以上で3000円、800株以上で5000円のクオカードをいただけます!

長期保有する株主を大切にしようとする気持ちが見られますね。

保有年数に応じて株主優待がグレードアップする企業は応援したくなりますし、将来の総配当利回りが大きくなるので投資先として検討したくなります。

買付・銘柄分析するなら松井証券がおすすめ

ネット証券であれば、投資初心者でもスマホ1台で取引ができるのでおすすめです。

松井証券であれば1日50万円までの取引が無料です。

INPEXは100株で14万円だから、手数料無料で投資できるね!

松井証券の特徴

- 日本株取引は1日50万円まで手数料無料

- ベストマッチ取引でお得に買付できる

- 設定一つで優待クロス取引を自動化

- マーケットラボで投資情報を網羅できる

松井証券は大手証券会社にない独自のサービスやコンテンツが豊富で投資初心者や色々な投資に挑戦したいと思っている人におすすめの証券会社となっています。

松井証券ポイントを貯めることで投資信託の積立やPaypayポイント、dポイント、Amazonギフトカードなどと交換することもできます。

詳しくはこちらの記事をご覧ください。

私のブログを読んでいただいてる方は高配当投資銘柄として、INPEXの投資判断はどうなんだと気になる方が大きと思います。

今後の展望

現状として、INPEXの業績は原油・天然ガスの価格に左右されるといっても過言ではありません。原油・天然ガス価格は下落基調ではありますが、以前高水準で推移しています。

今後も原油・天然ガス価格はOPECプラス(石油輸出国機構とロシア)の動向とアメリカの対応によって上下することとなるでしょう。そのため、業績が一時的に悪化することもあるかもしれないです。業績が悪化すると株価は下がります。なので、INPEXへの一極集中投資はオススメしません。他の銘柄にも分散させながら投資する方がよいでしょう。

しかし、今回の決算内容のように業績が良好で上方修正を発表することもあるでしょう。

筆者の考える投資判断の基準

私はINPEXへの投資はありだと考えています。現に私自身INPEXへ投資をしています。

私は投資する銘柄を選ぶときに以下の基準を元に銘柄を選別し、タイミングを見計らって投資をするように心がけています。

筆者の考える投資判断(配当)の基準

私は投資判断(配当)の基準として、20年後の配当利回りが5%(税引き後4%)を超えると予想出来る銘柄にへの投資を行っております。INPEXは過去10年間で年間配当金が3.4倍になっているので、今投資するとと10年後には配当利回りが16.2%の可能性があります。

そんなに上手くいくとは限らないと思われる方もいるかと思いますが、過去の実績は投資を検討するにあたって非常に有用な情報であると考えます。特にコロナショックのような〇〇ショックが起きた年に配当がどうなったのかは確認するべきと思います。配当維持か増配なら投資を検討してもよいと思いますし減配なら〇〇ショックが起きた際に今後も減配する可能性があるので投資する際には注意が必要であると考えています。

INPEXはコロナショック時に減配しています。ここに関して投資をする上で大きな問題であると考えています。それでも私が投資を決定したのは、これまで業績が芳しくなかった2015年~2019年までの間を配当維持と増配を行ったこと、減配した翌年の2021年に大幅増配を行ったことで配当への心配はほぼ解消されました。そして、セクターの分散を意識しての購入でした。特定のセクターに集中投資しているとセクター全体が弱きの時にボラリティが大きくなりメンタルへの影響が大きくなります。インカムゲインに特化した投資法(高配当投資)を行っていても、評価額が下がって嬉しい人はいないでしょう。超長期的に相場と共に過ごすことを意識して投資判断してください。

筆者の考える投資判断(タイミング)の基準

私は投資判断(タイミング)の基準として、過去の配当利回りの平均値をベースに考えています。マネックス証券の銘柄スカウターでは過去(上場来、3年、2年、1年)の配当利回りの最大値、平均値、最小値を調べる事ができます。

その中で、一番配当利回りが大きい平均年の平均値以下のタイミングで投資すると決めています。また、最大値に近いほど株価下落リスクを回避できると思います。

INPEXでは、予想配当利回りの過去2年平均が4.06%(1576円)以下のタイミングで投資を検討し直近のチャートを元に買いたい株価を設定しています。買い水準は配当利回り4.57%(1400円)を基準に買い集めたいと考えています。

まとめ

INPEXに関する情報について解説してきました。

最後に、本記事でもっとも重要なポイントを3つまとめます。

- INPEXは国内最大の石油・天然ガス開発会社

- 配当政策は総還元性向40%以上、年間配当金は30円が下限

- 原油高、円安で過去最高益

- 脱炭素事業に1兆円投資